Статьи

методические материалы

Стерник Г.М., Стерник С.Г. Методология прогнозирования российского рынка недвижимости. Часть 1. Основные допущения, ограничения и рабочие гипотезы  (Механизация строительства. -- 2013, No. 8 (830), стр. 53-63.)

(Механизация строительства. -- 2013, No. 8 (830), стр. 53-63.)

Опубликовано в журнале «Механизация строительства» 2013, № 8 (830), стр. 53-63. http://ms.enjournal.net/issue/

Методология прогнозирования российского рынка недвижимости

Часть 1. Основные допущения, ограничения и рабочие гипотезы

Геннадий Моисеевич Стерник, профессор кафедры «Управление программами и проектами» РЭУ им. Г.В.Плеханова, канд.техн.наук

Сергей Геннадьевич Стерник, зам. по научной работе декана факультета экономики недвижимости РАНХиГС при Президенте РФ, д.э.н., проф.

Эволюция взглядов на проблемы прогнозирования рынков недвижимости в западной литературе. Великие западные экономисты 20-го века практически игнорировали рынки недвижимости как часть макроэкономики. Например, только одна статья, написанная И.Фишером (1933), связана с рынком недвижимости, и является исследованием о дефляции долгов [6]. Стандартные учебники по макроэкономике определяли жилье как один из многих товаров потребления или вовсе не считали нужным упоминать его. В лучшем случае некоторые из теоретических и эмпирических исследований городской и жилищной экономики включали макроэкономические факторы (такие как инфляция, экономический рост, ВВП, уровень безработицы, и т.д.) в качестве внешних “контрольных переменных”. Например, в 4 томах «Руководства по региональной и городской экономике» [13] только две статьи Чарльза Беккера и Эндрю Моррисона об “Урбанизации в преобразовании экономических систем” и Стивена Мэлпеззи об “Экономическом анализе рынков недвижимости в развитии и переходных экономических системах” пытались установить принципы взаимодействия между макроэкономикой и рынками жилья.

В 1991 году Гринвуд и Герковитц выяснили, что в США стоимость основного капитала в виде жилья больше, чем стоимость всего коммерческого капитала, и обычно ежегодная рыночная стоимость новых жилых инвестиций больше, чем стоимость бизнес- и капитальных инвестиций [12]. Таким образом, жилье - не просто очередной потребляемый товар. Существенные колебания в стоимости жилья подразумевали бы существенные колебания в капиталах людей и благосостоянии домашних хозяйств. Затем Дэвис и Хиткоут в 2001 году установили, что рыночная стоимость американской жилой собственности приблизительно равнялась среднегодовому показателю ВВП. Как сравнение, величина агрегатов денежной массы M1 и M2 в США составляла приблизительно 30% и 60% ВВП, соответственно [5].

Но даже такие существенные факты не заставили макроэкономистов 20-го века своевременно осознать, в какой степени макроэкономика и рынки недвижимости взаимозависимы.

Под фазами рыночного цикла в макроэкономической литературе со времен «magnum opus» Митчелла 1913 года[1], известны четыре временных отрезка динамики цен, именуемые «спад (рецессия)» - Recession, «восстановление (оживление)” - Recovery, «подъем (рост)» - Expantion, «перепроизводство (избыточное предложение)” - Oversupply.

График Мануэля Готтлиба из Национального бюро экономических исследований в Нью-йорке (1976), возможно - самый точный систематический анализ циклов на рынке недвижимости в западной литературе [9]. Приняв опубликованную в 1946 году методологию измерения бизнес-циклов Митчелла и Бернса [4], Готтлиб исследовал более 100 циклов строительства недвижимости в различных городах в разных странах и рассчитал, что по его статистике строительные циклы показывают точную периодичность в 19,7 лет и точное стандартное отклонение в 5 лет. Периодичность местных, региональных и национальных циклов в этой статистике, как правило, взаимосвязана. Периодичность циклов жилищного строительства может быть значительно более длительной, чем периодичность обычных бизнес-циклов, и амплитуды также больше, чем у бизнес-циклов. Процент пустующих помещений также показывает наличие циклических движений. Интересно, что согласно данным Готтлиба процент пустующих помещений в различных сообществах в различные периоды времени, но в одних и тех же фазах рыночного цикла, одинаков. Снижение процента вакантных площадей служит рыночным индикатором приближающегося строительного бума (фазы роста рынка недвижимости).

Вместе с тем, на развитых рынках недвижимости западных стран, в условиях низкой инфляции, динамика цен была не столь значительна, как в переходной экономике России, начиная с 1991 года. Поэтому в пределах десятилетних долгосрочных циклов (т.е. при исключении кризисных стадий) точное прогнозирование ценовой динамики на этих западных рынках не представляло большого практического интереса. Отсюда становится понятной некоторая небрежность рекомендаций для инвестиционных аналитиков рынков недвижимости, сохранявшаяся в западной методической литературе до начала ипотечного кризиса на рынке недвижимости США 2006-2008 годов: если прогнозируется положительная динамика, то принимать годовой прирост цен в пределах +10%, если отрицательная – то в пределах -10% [7].

Однако с тех пор как Кевин Готхэм в своей статье, написанной ещё до начала кризиса (2006), показал степень вовлечённости системы жилищного финансирования США в глобальную финансовую систему [8], стало понятно, что рекомендации, подобные указанным выше, являются ключевой институциональной проблемой экономики США: никакие прогнозы не включают в себя оценку вероятности системного кризиса отрасли. Все инвестиционные проекты и кредитные риски рассчитываются на основании предпосылки о сохранении тенденции к росту рынка в большей или меньшей степени. Ситуация тотальной несостоятельности методологии финансового анализа и инвестиционного прогнозирования рынков недвижимости в США подтверждается и в статье Ричарда Грина (2008), который обращается к проблеме ассиметрии информации на финансовом рынке [11] . Он приходит к выводу о том, что именно информационные проблемы привели к неверной оценке рисков, связанных с ипотечными активами, что создало условия для распространения кризиса. Этот вывод подтверждает в своей статье и Энтони Сандерс. На основании данных о ценах жилья и дефолтах по ипотечным кредитам, он показывает наличие структурного сдвига в их отношении после начала кризиса. Эти результаты указывают, что не всегда на основании исторических данных можно предсказать уровень финансового риска в случае наступления кризиса. Так, количество дефолтов по кредитам в кризис существенно превзошло количество, которое можно было предсказать при данном уровне падения цен [14].

Поэтому, несмотря на то, что рынки недвижимости, в отличие от финансовых, являются менее совершенными и конкурентными, и им свойственны неэластичность предложения по цене и расслоение эластичности спроса по цене и доходам, сегодня, в результате исследований механизмов мирового кризиса, экономисты как в США, так и в России согласны, что рынки недвижимости являются частью глобального финансового рынка и нуждаются в разработке и внедрении методологии научного прогнозирования.

Проблема прогнозирования развития рынка недвижимости в трансформирующейся экономике России. Исходя из известного положения акад. В.В. Ивантера о том, что экономическое прогнозирование – это попытка оценить последствия какого-либо действия или бездействия власти, бизнеса и общества [32], рассмотрим проблемы прогнозирования рынка недвижимости России. Для этого необходимо отследить эволюцию методологии прогнозирования рынка недвижимости с самого начала его зарождения в формирующейся рыночной экономике, когда государство пыталось обеспечить доступность жилья для населения в условиях гиперинфляции и обвальной девальвации национальной валюты [27], по сегодняшний день.

С самого начала новейшей истории рынка недвижимости России (оно датируется маем-июнем 1990 года, когда прошли первые легальные аукционные продажи кооперативных квартир в Москве) специалистами и общественностью была осознана потребность в предвидении, прогнозировании тенденций развития рынка, и в первую очередь – динамики цен на нем. Необходимо было понять, как в формирующейся рыночной экономике, в условиях гиперинфляции и обвальной девальвации национальной валюты государство обеспечит доступность жилья для населения.

В условиях стартующего, хаотического рынка в первую очередь были востребованы (и наиболее широко используются по настоящее время) экспертные предсказания – наименее формализованный метод, вызывающий обоснованное доверие в случае высказываний опытных экспертов о качественных тенденциях рынка в краткосрочном периоде (несколько месяцев). Однако этот метод вызывал неудовлетворенность потребителей прогнозов при попытках дать количественные оценки.

Несмотря на то, что первые формализованные, расчетные прогнозы (среднесрочные – на 1-3 года) появились уже в 1995 году [34-38], создание и совершенствование методов прогнозирования сталкивалось и до настоящего времени сталкивается с существенными трудностями:

1) Неприспособленность сложившихся в плановой экономике методов народно-хозяйственного прогнозирования на основе отраслевых балансов к прогнозированию в условиях рыночной экономики. Примером такой неприспособленности являются многочисленные попытки прогнозирования развития строительного комплекса как отрасли народного хозяйства в отрыве от макросистемы - рынка недвижимости, включающей этот комплекс в качестве производственной подсистемы наряду с подсистемой финансирования оборота недвижимости из доходов и накоплений граждан, ипотечного кредитования и других источников.

2) Неприспособленность стандартных эконометрических методов к прогнозированию тенденций рынка недвижимости в современных условиях.

В новейшей истории России отмечено два долгосрочных цикла продолжительностью около 10 лет (рис. 1).

|

Рис. 1. Индексы роста долларовых цен на рынке жилья Москвы в 1990-2012 годах

Если отмерять начало и конец цикла по нижним точкам уровня цен, то в Москве в фазе роста первого десятилетнего цикла (июнь 1990 – август 1998 г.) цены выросли (в долларах) в 12 раз, второго (июнь 2000 – октябрь 2008 г.) – в 11,5 раза. Отмеченный рост по стадиям динамики был существенно неравномерным (табл. 1).

Понятие «стадия цикла рынка недвижимости» введено нами [34] в целях повышения точности прогнозирования и обозначает отрезки динамики с приблизительно одинаковым темпом роста цен.

Таблица 1. Темпы роста цен на жилье в Москве на различных стадиях фазы роста второго долгосрочного цикла

Стадия |

Прирост цен, % |

|

Начало |

Конец |

|

июль 2000 |

декабрь 2001 |

41,0 |

январь 2002 |

август 2002 |

3,2 |

сентябрь 2002 |

июнь 2004 |

100,0 |

июль 2004 |

июнь 2005 |

7,0 |

июль 2005 |

ноябрь 2006 |

130,0 |

декабрь 2006 |

сентябрь 2007 |

2,0 |

октябрь 2007 |

август 2008 |

55,0 |

В результате столь высокой волатильности динамики цен на развивающемся рынке жилья применение стандартных эконометрических методов регрессионного моделирования и прогнозирования ценовых трендов, прекрасно работающих в области монотонного изменения динамики, возможно лишь в краткосрочном периоде (8-18 месяцев), и это сопряжено с риском непредсказуемой ошибки вследствие возможного перелома тенденций в среднесрочном периоде.

3) Непригодность методов, разработанных в странах с развитой рыночной экономикой, к прогнозированию в странах с переходной экономикой.

1. Определить текущие отрасли экономической базы и оценить текущую базисную занятость.

2. Определить текущую общую занятость и рассчитать мультипликатор экономической базы (МЭБ)

3. Определить текущую общую численность населения и рассчитать коэффициент отношения численности населения к занятости (КНЗ)

4. Оценить будущие изменения базисной занятости

5. Умножить на МЭБ, чтобы оценить будущую общую занятость

6. Умножить на КНЗ, чтобы оценить будущую общую численность населения

7. Умножить на принятую в данной локации норму обеспеченности жильем, офисными, торговыми помещениями (кв. м/чел.).

Основная формула методики:

Dunits = Nb x Meb x Kn, шт.; Dareal = Dunits x S, кв. м,

где Dunits – прогнозируемый прирост численности населения, шт.;

Nb – прогнозируемое увеличение базисной занятости (занятости в экспортно-ориентированных отраслях) за счет миграционного притока, чел.;

Meb – мультипликатор экономической базы (отношение общей занятости в экономике города к занятости в базовых отраслях);

Kn – коэффициент незанятости (отношение общей численности населения к общей занятости);

Dareal – прогнозируемый объем поглощения площадей, кв. м;

S – средняя обеспеченность населения жильем (офисными, торговыми площадями и т.д.) в данном регионе, кв. м/ чел.

Практика апробирования данной методики в российских условиях показала, что она может быть ограниченно использована в специальных условиях моносегментных локальных рынков - строительства бизнес-центров, технопарков и иных подобных территориально-производственных образований, а для применения в сложившихся городах с многопрофильной экономикой она непригодна [49]. Причинами такого положения являются принятые в методике допущения, естественные для развитого рынка (вне кризисных периодов), но не соответствующие закономерностям развивающегося рынка:

- относительно связи рынка труда и миграции (планируемое открытие новых рабочих мест в городе вызывает адекватный приток мигрантов вместе с семьями, причем пропорционально увеличивается численность населения за счет роста численности сфер обслуживания, медицины, транспорта и т.д. и дополнительного притока мигрантов в них);

- относительно закономерностей развитого рынка недвижимости, заключающейся в приблизительном равенстве (тождестве) объемов строительства, предложения, спроса и поглощения площадей.

4) Информационная закрытость рынка недвижимости России. В отличие от развитых рынков, где давно сложились лицензированные государством статистические бюро, обеспечивающие специалистов полной и достоверной информацией о показателях рынка недвижимости, в России за 20 лет продвижения к нормальной открытой статистике все еще далеко от завершения.

Использование подобных структур в российских условиях затруднено как в силу их отсутствия, так и в силу информационной закрытости отечественного рынка, высокой доли ценовых искажений, «серого» оборота, теневых (незарегистрированных) сделок и др.

Рынок жилой недвижимости принято разделять на рынок строительства и продажи квартир (договоров долевого участия) в строящихся домах (первичный рынок) и рынок купли-продажи готового жилья (вторичный рынок). Что касается информации о ходе строительства, то Росстат, как преемник статистического ведомства СССР, сделал попытку сохранения имевшейся системы статистического наблюдения. Однако механизмы сбора данных через местные органы планирования разрушились, а статистическая отчетность частных строительных компаний, аккумулируемая местными статорганами, в значительной степени искажает информацию. Несмотря на распоряжения правительства, местные органы управления за редкими исключениями (Москва, Санкт-Петербург и некоторые другие регионы) не создали реестры строящегося жилья и не владеют первичными данными. Другая часть показателей, касающаяся цен на первичном и вторичном рынке, оборотов вторичного рынка, долгое время была Росстату недоступна, и лишь в последние 10 лет был налажен сбор этих данных по специфической методике, аналогичной методике сбора данных на рынках товаров и услуг (что приемлемо при подсчете потребительской инфляции, но не всегда приемлемо на рынке недвижимости). Поэтому и сегодня большинство специалистов не доверяют данным Росстата, тем более что доступ к ним (особенно в разрезе городов/муниципальных образований) затруднен.

В связи с этим в России с самого начала становления и развития рынка недвижимости зарубежными и отечественными специалистами из Фонда «Институт экономики города» (Вашингтон, США), Института народнохозяйственного прогнозирования РАН, Российской Гильдии риэлторов (РГР) и других организаций были предприняты попытки сбора информации о рынке, обработки и анализа этой информации, выявления тенденций и закономерностей развития рынка и их прогнозирования. Авторы настоящей работы участвовали в этом процессе с 1993 года. Можно сказать, что практическая потребность в создании и развитии методов анализа рынка недвижимости как сектора национальной экономики была осознана вместе с зарождением рынка не только его участниками, но и государством. В 2000-2001 годах по заказу Госстроя России авторами была разработана концепции создания Федеральной информационно-аналитической системы рынка жилья [42].

Наконец, в последние годы этим начали заниматься также и созданные государством институты: Роснедвижимость, Агентство по ипотечному жилищному кредитованию (АИЖК), и главным образом - Федеральный Фонд содействия развитию жилищного строительства (Фонд РЖС), который подключил коммерческие консалтинговые структуры к наполнению создаваемой им Единой аналитической информационной системы (ЕАИС).

5) Недостаточная изученность закономерностей развития рынков недвижимости. С одной стороны, это является следствием предыдущего пункта - недостатка информации о рынке, с другой – следствием все еще не сложившейся законодательно-правовой базы рынка, непрерывного и существенного изменения «правил игры», гипертрофированного влияния на рынок политических решений федеральных и местных властей, что делает объективно существующие закономерности неустойчивыми и слишком часто изменяющимися. Тем не менее, на сегодняшний день ряд устойчивых закономерностей развивающегося рынка недвижимости России изучены [39-41,44,45,48-52] и могут быть использованы при совершенствовании методик прогнозирования на рынке недвижимости. Ниже кратко изложены основные указанные закономерности.

Ключевой интегральный фактор развития рынка недвижимости и факторы «сопротивления системы» в методологии его прогнозирования. Развитие любого отраслевого розничного рынка зависит от соотношения трех фундаментальных факторов:

- степени глобальной потребности населения в экономическом благе, формирующем данный рынок (степени приоритета в структуре потребностей);

- степени дефицита данного экономического блага (развития адекватного предложения);

- доходов населения (экономической доступности блага и эластичности платежеспособного спроса на него по цене и по доходам населения).

Очевидно, что текущее состояние и прогноз перечисленных фундаментальных экономических факторов для рынка недвижимости, в свою очередь, зависят от меняющейся иерархии макро- и микроэкономических факторов, от государственного регулирования и институционального развития рынка, а также от состояния строительных ресурсов.

Здесь необходимо уточнить системное понимание, собственно, объекта прогнозирования.

Используемое в литературе и практике по настоящее время понятие "строительная отрасль" как объект государственного управления не полностью отражает сущность реальных экономических отношений. Понятия «инвестиционно-строительный комплекс», «рынок строительства и продажи недвижимости», «первичный рынок недвижимости» больше соответствуют современному пониманию рассматриваемой сложной системы как совокупности производственных и непроизводственных отраслей, а также организационно-экономического механизма управления ими, обеспечивающих в форме капитальных вложений расширенное воспроизводство основных фондов (включая жилой фонд, а также реализацию государственной политики в жилищной сфере).

Таким образом, с точки зрения системного экономического анализа, строительная отрасль – производящий компонент (элемент) рынка недвижимости как сектора национальной экономики (сложной социально-экономической системы) [41].

Существенные аспекты прогнозирования состояния системы:

- фундаментальной особенностью продукции строительства является ее территориальная закрепленность (что придает любым исследованиям рынков недвижимости четко выраженный региональный аспект);

- одновременно с пространственной закрепленностью предложения на рынке недвижимости, глобальный платежеспособный спрос на данном рынке для России экстерриториален. Другими словами, зоной торговли объектом недвижимости может оказаться не только локальный рынок района местоположения объекта, но и вся страна или группа стран;

- инвестирование и проектное финансирование строительства на региональных рынках недвижимости, в силу глобализации финансовых рынков, может осуществляться на местном, на межрегиональном, и на транснациональном уровне, что переводит всю систему региональных строительных проектов на глобальный экономический уровень. При этом вторичный и первичный рынки недвижимости системно объединены и зависимы между собой как экономические категории «запас» - «поток».

С этой точки зрения на рынке жилья в развивающейся экономике России сложились следующие условия экономического воспроизводства:

- глобальная потребность действует долгосрочно как основополагающий генератор развития;

- адекватное предложение хронически отстает от глобального спроса по количеству и качеству;

- экономическая доступность блага в целом пока мало соответствует доходам населения.

При этом необходимо подчеркнуть, что в России жилье значительно чаще приобретается за т.н. «серые доходы» населения, чем за счет семейных накоплений, легальных доходов, ипотеки и др.

Таким образом, в ближайшие десятилетия, пока глобальный дефицит жилья в России не будет исчерпан, циклы реального роста рынка, в основном, будут прямо связаны с мировым и национальным глобальным финансовым рынком через механизм «рост денежной массы – рост суммарных доходов населения – рост рынка жилья – рост остальных сегментов рынка недвижимости».

· Ключевым фактором развития рынка недвижимости в переходных экономиках (приоритетно исследуемым страновым и региональным макроэкономическим статистическим показателем) является показатель суммарного легального и теневого дохода населения с учетом изменяющейся склонности к потреблению, инвестированию, сбережению и накоплению.

· В разные периоды развития рынков данный показатель зависит от разных причин импульсного роста денежной массы (макроэкономических денежных потоков) и преобладающих механизмов образования «серых» доходов населения:

- периодов интенсивных бюджетных инвестиций в различные национальные и региональные программы, проекты, предвыборные кампании и др.;

- «газово-нефтяного» роста, «ипотечно-нефтяного» роста и др. [51].

Главные выявленные свойства рынка недвижимости как динамической системы, оказывающей сопротивление действию ключевого интегрального фактора:

- неравномерность пространственного развития;

В основу изучения рынка недвижимости положены представления о том, что он является сложной социально-экономической управляемой и саморегулируемой системой. В соответствии с этим, исследование проводится на основе принципов системного подхода к исследованию сложных объектов. К ним относится:

- вычленение объекта из макросистемы, четкое определение границ исследуемой системы и элементов макросистемы;

- расчленение (многоуровневую декомпозицию, дезагрегирование) структуры объекта и процессов его функционирования на элементы (составные части), изучение элементов раздельно, и обратный синтез (объединение, агрегирование) элементов на подсистемы все более высокого уровня.

Организационно-экономический механизм функционирования и инвестиционного развития рынка недвижимости как подсистемы национальной экономики заключается в том, что, являясь саморегулируемой системой, рынок недвижимости подвергается управляющему и регулирующему воздействию государства в трех аспектах:

- как сфера, объединяющая предприятия отрасли;

- как территориально-распределенная система;

- как элемент системы территориальных рынков (социально-экономических систем).

Поэтому разработанная концепция рынка недвижимости как объекта статистического наблюдения и финансового математического моделирования определяет необходимость анализа и моделирования следующих конкурирующих рыночных макропроцессов:

- экономически эффективного решения социальных задач, связанных с созданием и использованием полезных свойств недвижимости;

- экономического перераспределения инвестиционных потоков между конкурирующими способами использования земель и видами недвижимости;

- экономического перераспределения всех видов прав на объекты недвижимости от одного экономического субъекта к другому;

- экономической защиты возникающих у субъектов прав (обеспечения экономической ликвидности вещных и иных прав на недвижимое имущество);

- экономически свободного (саморегулируемого) формирования цен на объекты и услуги.

Инфраструктура рынка недвижимости как объекта моделирования и прогнозирования представляет собой совокупность следующих элементов:

- объекты недвижимости,

- экономические субъекты, оперирующие на рынке,

- процессы функционирования рынка, т.е. процессы производства (создания), потребления (использования, эксплуатации), обмена (торгового оборота) объектов недвижимости и управления (менеджмента),

- механизмы, обеспечивающие функционирование рынка (институциональная и правовая среда).

Методологически важнейшим инструментом математического моделирования инфраструктуры рынка недвижимости является процедура классифицирования объектов, которую необходимо проводить заново при каждом региональном исследовании. Принципы, алгоритмы, степень точности и детализации любого классифицирования, т.е. создания информационной модели множества элементов, расчлененного на группы по определенному признаку, не универсальны, так как строго зависят от цели классифицирования.

Целью рыночного классифицирования объектов недвижимости является выделение сегментов рынка недвижимости, различающихся по закономерностям ценообразования и бизнес-процессов (при этом необходимо отметить, что сегменты рынка образуются с помощью классифицирования всех элементов инфраструктуры рынка: объектов, субъектов и процессов).

На основании изложенного, разработанная общая методология прогнозирования развития рынка недвижимости как сектора национальной экономики строится на модели «влияние ключевого интегрального фактора динамики (свободная денежная масса, доходы населения) – сопротивление системы элементов и факторов» и основывается на дискретном пространственно-параметрическом статистическом (кластерном) анализе и мониторинге каких-либо совокупностей региональных и локальных рынков. Обязательными для наблюдения количественными индикаторами состояния каждого локального рынка недвижимости являются объемные, ценовые и доходные показатели во всех фактически имеющихся или вновь образующихся на данном рынке сегментах (типах и классах недвижимости, с территориальным дифференцированием). Обязательными для определения качественными признаками каждого локального рынка недвижимости в исследуемом региональном рынке недвижимости, как составной статистической совокупности, являются:

- экономический тип рынка (степень экономического и институционального развития рынка);

- фаза и стадия рыночного цикла;

- текущая и прогнозируемая стратегия основных участников рынка, включая государство;

- тенденции локальной зоны торговли (продуктами проектов локального рынка недвижимости).

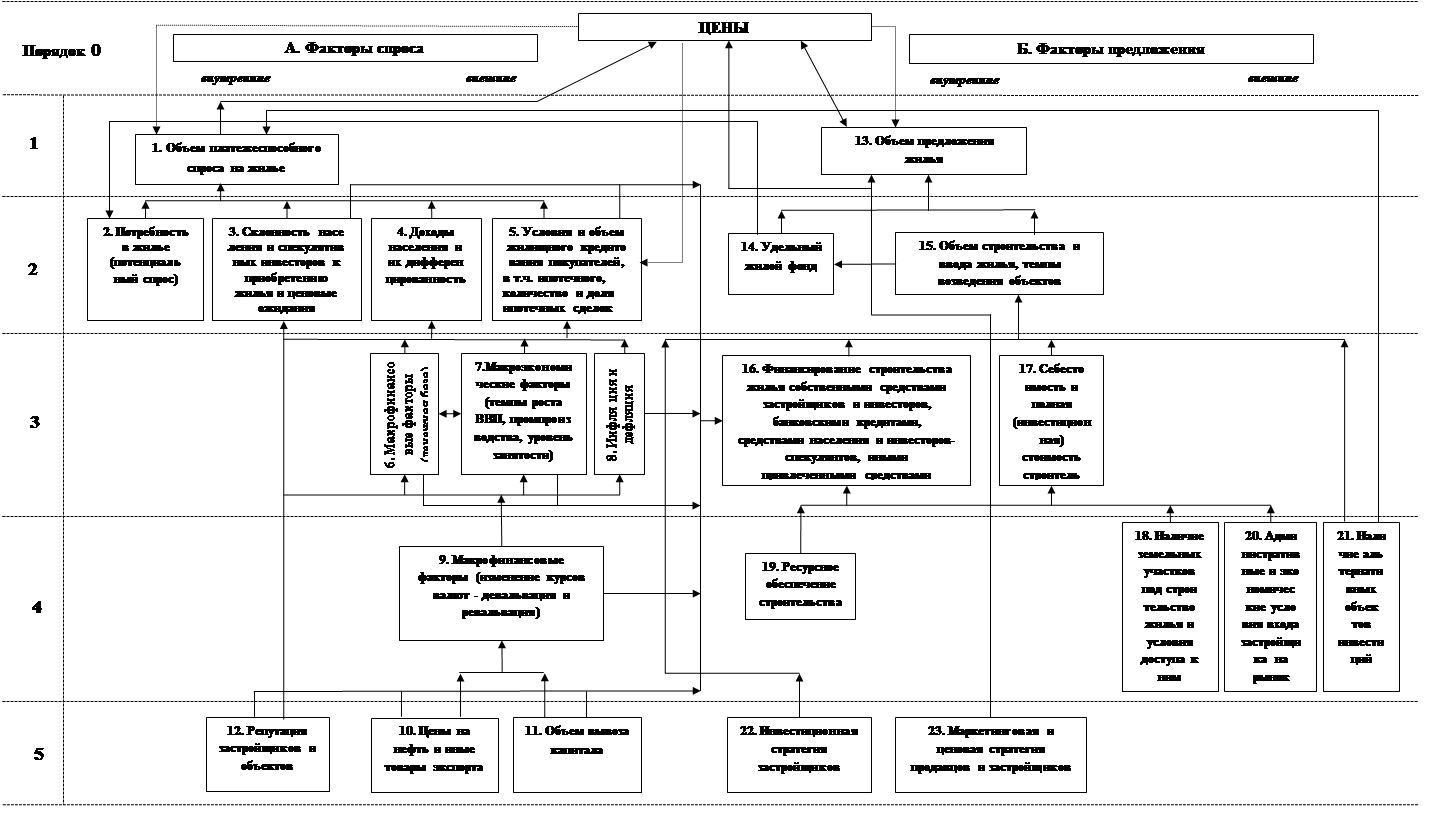

Факторы ценообразования на рынке недвижимости. Важным шагом на пути совершенствования методов прогнозирования, кроме выявления понятия «тип рынка» и определения связи темпа роста цен с типом рынка [48], было комплексное исследование и феноменологический анализ факторов динамики ценообразования на рынке жилья и построение многоуровневой иерархии факторов спроса и предложения (табл. 2) [52].

Укрупненно иерархия и взаимосвязи факторов показаны на схеме (рис. 2). Присутствуют три вида связей (стрелки):

- вертикальные (идущие снизу вверх – связи причинно-следственные);

- горизонтальные (между одноуровневыми факторами – связи влияния);

- обратные (идущие сверху вниз – связи саморегулирования рынка).

Таблица 2. Феноменологический анализ факторов динамики ценообразования на рынке жилья

Факторы |

Феноменологический анализ факторов |

Факторы спроса |

|

1. Объем платеже способного спроса на жилье |

Внутренний фактор РН порядка 1. В долгосрочном периоде зависит от факторов 2 и 3. В среднесрочном периоде зависит от факторов 3, 4 и 5 и от уровня цен (обратная связь – спрос эластичен по цене). При росте – ведет к повышению цен, при снижении – к падению. |

2. Потребность в жилье (потен циальный спрос) |

Внутренний долгосрочный фактор РН порядка 2. В условиях исторического дефицита жилья в РФ (фактор 14) устойчиво играет на повышение цен через фактор 1. |

3. Доходы населения и их дифференцированность |

Внешний фактор порядка 2. Зависит от факторов 6 и 7. В долгосрочном периоде при росте доходов ведет к повышению фактора 1 и через него - цен, при снижении – к падению. В среднесрочном периоде высокая дифференцированность доходов в РФ приводит к тому, что при повышении цен значительная часть низкодоходного населения уходит с рынка, рост цен прекращается, при продолжении роста доходов отложенный спрос через полпериода реализуется в новое повышение спроса и цен. |

4. Склонность населения и спекулятивных инвесторов к приобретению жилья и ценовые ожидания |

Внутренний фактор РН порядка 2. В долгосрочном периоде в условиях дефицитного рынка устойчиво высока, в среднесрочном периоде зависит от факторов 3 (эластична по темпам роста доходов), 8 и 9 (при укреплении рубля, снижении инфляции растет, при девальвации рубля, повышении инфляции – падает), 12 (при недоверии к застройщикам, низких темпах строительства население уходит с локального рынка). Через фактор 1 ведет к повышению цен при своем росте и падению цен – при снижении. Существует обратная связь с изменением цен: ценовые ожидания инерционны, и при росте цен покупатели торопятся реализовать покупку, повышая объем спроса и стимулируя цены, при снижении – уходят с рынка, ожидая еще большего снижения, тем самым понижая спрос и усиливая темпы снижения цен. |

5. Условия и объ ем жилищного кредитования по купателей, в т.ч. ипотечного, коли чество и доля ипотечных сделок |

Внешний фактор порядка 2. Зависит от факторов 6-11 и политики банковского сообщества. При улучшении условий (2003-2006) через фактор 1 стимулирует рост цен, при ухудшении (2008-200) – снижает фактор 1 и перестает стимулировать цены. Имеется обратная связь с фактором 1 и 13: при высоких темпах роста цен уменьшается объем предложения квартир и ипотечных сделок, что тормозит рост цен. |

6. Макрофинан совые факторы (денежная база) |

Внешний фактор порядка 3. Зависит от факторов 7-11 и денежно-кредитной политики ЦБ. При росте способствует увеличению доходов населения и через фактор 1 – росту цен, при снижении – к снижению темпов роста доходов, склонности населения к расходованию средств, и через фактор 1 тормозит рост цен. |

7.Макроэкономические факторы (темпы роста ВВП, промпроиз водства, уровень занятости) |

Внешние факторы порядка 3. В условиях сырьевого характера экономики России зависят в основном от фактора 10. При росте способствует увеличению денежной базы, и через нее – росту факторов 6, 5, 3, 1 и росту цен. |

8. Инфляция и дефляция |

Внешний фактор порядка 3. Зависит от факторов 9-11 и от однопорядкового фактора 6. Влияет на факторы 4, 5 и через них – на фактор 1 и цены. |

9. Макрофинан совые факторы (изменение курсов валют -девальвация и ревальвация) |

Внешний фактор порядка 4. Зависит от факторов 10-11. При укреплении рубля относительно доллара в условиях долларизированной экономики России увеличивается склонность населения к расходованию и рублевых, и долларовых накоплений и приобретению квартир (фактор 4), что через фактор 1 незначительно способствует росту цен. При плавной девальвации склонность к расходованию долларовых накоплений снижается, а рублевых – растет, эффект влияния на цены не определяется. При резкой девальвации возникает эффект недоверия населения к финансовой политике властей, склонность к расходованию всех накоплений снижается, спрос на жилье уменьшается, рост цен не стимулируется. При резкой ревальвации склонность к расходованию всех накоплений растет («бегство от доллара»), недвижимость воспринимается как средство сбережения накоплений. |

10. Цены на нефть и иные товары экспорта |

Внешний фактор порядка 5. Зависит от мировой конъюнктуры. Через факторы 5-9 определяет платежеспособный спрос и цены на жилье. |

11. Объем вывоза капитала |

Внешний фактор порядка 5. Зависит от мировой конъюнктуры. Через факторы 5-9 определяет платежеспособный спрос и цены на жилье. |

12. Репутация застройщиков и объектов |

Внутренний фактор порядка 5. Зависит от состояния существующего и строящегося жилого фонда (фактор . Влияет на фактор 4. |

Факторы предложения |

|

13. Объем предложения жилья |

Внутренний фактор РН порядка 1. В долгосрочном периоде зависит от факторов 14 (на вторичном рынке) и 15 (рост объемов строительства увеличивает объем предложения и сдерживает рост цен). В среднесрочном периоде существует обратная связь с фактором 1: при высоком спросе предложение вымывается из листингов, что способствует повышению темпов роста цен и сдерживанию темпов роста числа ипотечных сделок, при понижении спроса – предложение накапливается, сдерживая рост цен и способствуя увеличению числа и доли ипотечных сделок. В ситуации понижения спроса зависит от фактора 22 – продавцы снижают объем предложения для стимулирования цен. |

14. Удельный жилой фонд |

Внутренний фактор РН порядка 2. Зависит от исторической ситуации в городе, регионе, от выбывания ветхого фонда и от объемов строительства (фактор 15). В сложившейся ситуации приводит в долгосрочном периоде к высокому уровню потребности в жилье (фактор 2) и при условии положительных темпов роста доходов населения (фактор 3) ведет к повышению цен (2000-2008). При снижении доходов (2009) нейтрален. В среднесрочном периоде нейтрален. |

15. Объем строительства и ввода жилья, темпы возведения объектов |

Внутренний фактор РН порядка 2. Зависит от факторов 16-22. Действует через факторы 13 и 14: в перспективе рост объемов строительства должен увеличить жилой фонд и объем предложения и тем самым замедлить темпы роста цен в долгосрочном периоде. В ситуации дефицита жилья и роста рынка (2000-2008) нейтрален. В среднесрочном периоде нейтрален. В ситуации кризиса (2009) снижение объемов ввода не влияет на ценовой тренд, но снижение темпов строительства влияет на фактор 4 и через него – на цены. |

16. Финансирова ние строительства жилья собствен ными средствами застройщиков и инвесторов, бан ковскими креди тами, средствами населения и инвес торов-спекулян тов, иными прив леченными сред ствами |

Внутренний фактор РН порядка 3. Зависит от макроэкономических условий (фактор 7), от инвестиционной стратегии застройщика (фактор 20), от наличия альтернативных объектов инвестиций (фактор 21). Банковское кредитование дополнительно зависит от факторов 6-11 и политики банковского сообщества. Финансирование средствами населения и инвесторов-спекулянтов зависит от факторов 3-5, 12, в конечном счете - 1. Увеличение объемов финансирования в долгосрочном периоде повышает объем строительства (фактор 15) и способствует снижению темпов роста цен. В среднесрочном периоде ускоряет темпы возведения зданий и тем самым повышает фактор 12, а через него – спрос (фактор 1) и цены. |

17. Себестои мость и полная (инвестиционная) стоимость строительства |

Внутренний фактор РН порядка 3. Зависит от факторов 18-19. В среднесрочном периоде при высоком уровне цен и доходности проектов (2005-2007) не влияет на цены реализации, при низком уровне цен и доходности (2009) приводит к уходу девелоперов с рынка, снижению объемов строительства и предложения (факторы 15 и 13) и стимулирует рост цен. В долгосрочном периоде при высоком уровне цен и доходности происходит перетекание капитала в ресурсные отрасли, повышение объемов производства ресурсов, и тем самым – несмотря на рост себестоимости – повышение объемов строительства, что может тормозить рост цен на жилье. |

18. Наличие земельных участков под строительство жилья и условия доступа к ним |

Внешний фактор порядка 4. Зависит от баланса земель в городе, регионе, стране, от цен на землю, от политики федеральных, региональных, местных властей по развитию жилищного строительства и его инженерному и инфраструктурному обеспечению. Влияет на фактор 17, 15 и через него – на цены в долгосрочном периоде. |

19. Ресурсное обеспечение строительства |

Внутренний фактор порядка 4. Зависит от наличия производственных мощностей (включая технологии, оборудование, персонал) у производителей ресурсов, от цен на ресурсы (при низких ценах в условиях недостаточности инвестиций на развитие образуется дефицит ресурсов). Влияет на фактор 17, 15 и через него – на цены в долгосрочном и иногда в среднесрочном периоде. |

20. Администра тивные и эконо мические условия входа застрой щика на рынок и работы на рынке |

Внешний фактор порядка 4. Зависит от политики властей в области градостроительного регулирования, степени забюрократизированности и коррумпированности процесса, от уровня доходности девелопмента. Влияет на фактор 17, 15 и через него – на цены в долгосрочном, среднесрочном и иногда в краткосрочном периоде. |

21. Наличие альтернативных объектов инвестиций |

Внешний фактор порядка 4. Зависит от региональной и мировой конъюнктуры и выражается в поиске привлекательных объектов инвестиций вне города, региона, страны, вне РН (фондовый рынок). Влияет на объемы строительства и предложения жилья (фактор 15, 14), а также объемы платежеспособного спроса (фактор 1): в ситуации 2006-2007 годов застройщики, инвесторы и покупатели мигрировали из Москвы в Подмосковье, из России – в Болгарию, Черногорию и т.п. |

22. Инвестицион ная стратегия застройщиков |

Внутренний фактор порядка 5. Зависит от экономической, управленческой квалификации застройщиков и ситуации в стране и регионе. В долгосрочном и среднесрочном периоде стратегия экспансии приводит к распылению финансовых ресурсов на значительное количество земельных участков и новых проектов и снижению темпов возведения объектов, далее через фактор 15 и 13 стимулирует рост цен, а через факторы 4 и 1 ведет к снижению спроса и цен, замораживанию строек и разорению застройщиков (2004, 2009). Грамотная инвестиционная стратегия оптимизирует привлеченные инвестиции и реальные расходы и ведет к эволюционному росту объемов строительства с перспективой сдерживания темпов роста цен. |

23. Маркетинго вая и ценовая стратегия продав цов и застройщи ков |

Внутренний фактор порядка 5. Зависит от ожидаемого уровня прибыли, в связи с чем рынку предлагается рост цен. В ситуации превышения платежеспособного спроса над предложением ожидания удовле творяются (2003-2007). При обратной ситуации возможны три стратегии. 1) Продавцы понижают цены (фактором 0), добиваясь роста спроса, цен и продаж. 2) Продавцы понижают объем предложения (фактор 13), добиваясь равновесия с объемом спроса и роста цен. 3) Продавцы не понижают цены, тем самым снижают обороты рынка и ожидают повышения спроса за счет внешних факторов. |

Содержательный, феноменологический анализ факторов ценообразования, опирающийся на экспертные знания о рынке, качественные и количественные исследования закономерностей рынка, особенностей, отличающих рынки стран с развивающейся экономикой от развитых рыночных экономик, должен предшествовать любым попыткам формализованного моделирования рынка. Математические модели, даже успешно прошедшие фильтры статистического анализа значимости факторов, не могут быть признаны адекватными, если они не опираются на экономическую гипотезу о сущности протекающих на рынке процессов в данной фазе и стадии его развития [34]. Кроме того, в процессе прогнозирования необходимо учитывать, что между ценообразующими факторами существуют прямые и обратные, горизонтальные и вертикальные связи (см. рис. 2).

Таким образом, перечисленные в данной части настоящей работы факторы динамики рынка недвижимости представляют собой систему допущений, ограничений и рабочих гипотез о предметной области моделирования рынка недвижимости.

В последующих частях настоящей работы будут раскрыты содержание эволюции и современного состояния методологии прогнозирования рынка недвижимости, основывающихся на изложенной выше системе факторов.

>

Рис. 2. Структура факторов ценообразования на рынке жилья и из взаимосвязи

>[1] Уэсли Клэр Митчелл (5 августа 1874 года - 29 октября 1948 г.) - американский экономист, известный своими эмпирическая работами по бизнес-циклам, руководитель Национального бюро экономических исследований в Нью-Йорке, в его первые десятилетия. Ученик, в том числе, Торстейна Веблена. «Magnum opus» Митчелла опубликован в 1913 году: Business Cycles, University of California Press, 1913 (ISBN 978-0-8337-2407-6). Эта книга предлагает аналитическое описание сложных процессов, в результате которых циклические периоды процветания бизнеса (рост), кризис, депрессия, оживление стали нарицательными понятиями в современном мире. Материалы исследования основаны на статистике о состоянии рынка и о бизнес-циклах с 1890-го года в Соединенных Штатах, Англии, Германии и Франции. Саймон Кузнец в своей автобиографии признает "великий интеллектуальный долг перед Митчеллом».

>