Мониторинг

РЫНОК КОММЕРЧЕСКОЙ НЕДВИЖИМОСТИ, месячные мониторинги

Ставрополь. Анализ рынка торговой недвижимости. Ноябрь 2015 г.  (Андрей Чернов, САКРН, специалист отдела оценки, Центр "Илекта")

(Андрей Чернов, САКРН, специалист отдела оценки, Центр "Илекта")

Данный анализ проведен с целью определения реальной ситуации на рынке коммерческой недвижимости. Он выполнен на основе данных предложений продажи и аренды в настоящий момент наиболее полных и достоверных источников информации о рынке коммерческой недвижимости.

Наиболее существенное влияние на рынок недвижимости оказывают такие ценообразующие факторы как:

а) объективные факторы – это экономические факторы, которые определяют средний уровень цен конкретных сделок субъектами недвижимости. Их можно подразделить на макроэкономические (факторы, связанные с общей конъюнктурой рынка – налоги, пошлины, динамика курса доллара, инфляция, безработица, уровень и условия оплаты труда, потребность в объектах недвижимости, развитие внешнеэкономической деятельности и т.д.) и микроэкономические (факторы, характеризующие объективные параметры конкретных сделок);

б) физические факторы – местонахождение (удаленность от центра, степень развития инфраструктуры и транспортного сообщения, архитектурно-конструктивные решения, состояние объекта недвижимости, наличие коммуникаций);

в) факторы, влияющие на скорость продажи – количество аналогичных предложений, их соотношение со спросом именно в этой части города, характер сделки («прямая» или «встречная» продажа), юридическая «чистота» объекта;

г) факторы, связанные с феноменом массового сознания и факторы психологического характера (реклама, инфляционные ожидания, симпатии, осведомленность и т.д.).

Коммерческая недвижимость по функциональному назначению может быть классифицирована на торговую, офисную и производственно-складскую.

В стоимость 1 кв.м исследуемых объектов строительства включена стоимость права на земельный участок в тех случаях, когда к продаже предлагается отдельно стоящее здание (комплекс зданий).

В рамках данного исследования, на территории г. Ставрополь выделяются следующие функциональные (географические) районы согласно общепринятому в населенном пункте районированию: Северо-Запад, Центр (вкл. Ботаника, Осетинка), Юго-Запад и Другие. Под «Другими» районами здесь и далее понимаются следующие районы: 204-й квартал, Мамайка, Ташла, Туапсинка, Чапаевка, а также районы, не выделенные по экономическому сегменту.

Предполагается, что выявленные предложения как продажи, так и аренды включают НДС (18%). Анализ сложившейся деловой практики показывает, что арендные ставки не включают величину коммунальных платежей, т.е. они оплачиваются арендатором отдельно. Следует также отметить, что типовым показателем является цена аренды 1 кв.м площади в интервал времени, равный месяцу.

Интервал осуществляемого исследования принят равным месяцу. В данном случае исследуемый месяц – ноябрь 2015 года

Совокупный рынок торговой недвижимости может быть подразделен на рынок продажи и рынок аренды. Общая структура предложения коммерческой недвижимости представлена на рисунке 1.

Рисунок 1 – Общая структура предложения

Продажа торговой недвижимости

Структура предложений продажи в выделенных сегментах коммерческой недвижимости по функциональному назначению представлена на рисунке 2.

Рисунок 2 – Структура предложений продажи по функциональному назначению

Анализ показывает, что по функциональному назначению наиболее выставляемыми на продажу являлись объекты недвижимости торгового назначения (56%), а наименее выставляемыми объекты производственно-складского назначения (10%).

Анализ ситуации, сложившейся на рынке торговой недвижимости может быть выполнен с точки зрения местонахождения объекта торговой недвижимости. Структура предложений продажи, согласно принятому районированию г. Ставрополь, представлена на рисунке 3.

Рисунок 3 – Структура предложений продажи по районам города

Из проанализированных данных видно, что наибольший объем предложения торговой недвижимости на продажу, а именно по 35% находится в Центре и Юго-западном районе соответственно, а наименьшим объемом представлены Северо-запад – 13%.

В ноябре 2015 года средняя* цена предложений продажи торговой недвижимости составила 58 197 руб./кв. м +/- 7,11%, изменение к предыдущему месяцу 1,8%. Средняя цена предложений продажи 1 кв. м торговой недвижимости колебалась в пределах от 19 000 руб. до 170 000 руб. в зависимости от ценообразующих факторов.

Цена предложения продажи единого объекта недвижимости торгового назначения, млн. руб. |

|

Средняя |

8,5 |

Максимальная |

120 |

Минимальная |

0,24 |

Общая площадь предложения продажи единого объекта недвижимости торгового назначения, кв.м |

|

Средняя |

147 |

Максимальная |

1 115 |

Минимальная |

10 |

Соотношение средних цен предложений продажи по районам города приведено на рисунке 4.

Рисунок 4 – Средняя цена предложений продажи 1 кв. м торговой недвижимости по районам города, руб.

Анализ динамики цен подразделен на две составляющие: долгосрочная (с интервалом 1 год) и краткосрочная (с интервалом 1 месяц) составляющие.

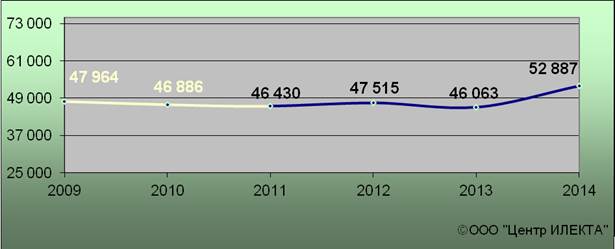

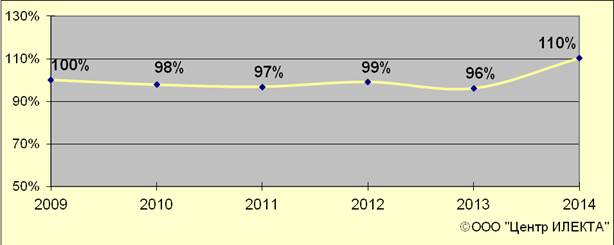

Долгосрочная динамика представлена на рисунках 5 и 6.

Рисунок 5 – Долгосрочная динамика средней цены предложений продажи 1 кв.м торговой недвижимости в руб.

За исследуемый интервал времени (с 01 января 2009 г. по 01 января 2015 г.) средняя цена предложений продажи 1 кв. м торговой недвижимости выросла на 4 923 руб.

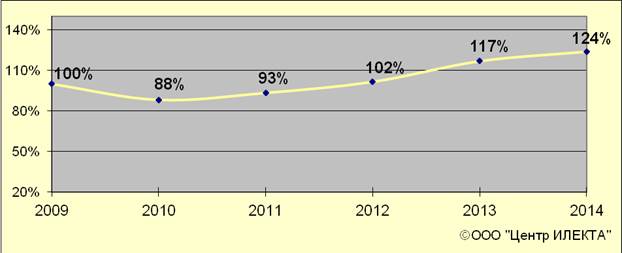

Рисунок 6 – Долгосрочная динамика средней цены предложений продажи 1 кв.м торговой недвижимости в %

За исследуемый интервал времени (с 01 января 2009 г. по 01 января 2015 г.) средняя цена предложений продажи 1 кв. м торговой недвижимости выросла на 10%.

Для анализа краткосрочной динамики цен предложений продажи торговой недвижимости были рассмотрены и отобраны доступные объявления предложений продажи в данном сегменте коммерческой недвижимости. В качестве базиса (100%) используется средний показатель за 2009 год (47 964 руб./кв.м). Результат представлен в таблице 1.

Таблица 1 – Краткосрочная динамика средних цен предложений продажи торговой недвижимости, руб./кв.м

Район |

июнь 15 |

июль 15 |

авг. 15 |

сен. 15 |

окт. 15 |

нояб. 15 |

Диапазон цен исследуемого месяца |

Юго-запад |

58 129 |

58 710 |

59 852 |

58 100 |

59 025 |

54 322 |

19 000 – 92 105 |

Северо-запад |

49 319 |

50 305 |

48 632 |

47 514 |

48 228 |

48 858 |

20 000 – 97 777 |

Центр |

80 148 |

77 744 |

75 210 |

79 399 |

76 987 |

74 433 |

29 565 – 170 000 |

Другие |

40 234 |

39 429 |

36 987 |

34 816 |

35 621 |

40 332 |

20 000 – 120 000 |

Средняя |

61 971 |

61 351 |

60 124 |

59 056 |

59 221 |

58 197 |

19 000 – 170 000 |

Динамика |

129% |

128% |

125% |

123% |

123% |

121% |

- |

Таблица 1 свидетельствует о том, что на рынке продажи торговой недвижимости наибольшие значения цен предложений продажи зафиксированы в Центральном районе города, а наименьшие – в Других.

Краткосрочная динамика средней цены предложений продажи торговой недвижимости, выраженная в руб., в графическом виде представлена на рисунке 7.

Рисунок 7 – Краткосрочная динамика средней цены предложений продажи 1 кв.м торговой недвижимости в руб.

Краткосрочная динамика средней цены предложений продажи торговой недвижимости, выраженная в процентах, в графическом виде представлена на рисунке 8.

Рисунок 8 – Краткосрочная динамика средней цены предложений продажи 1 кв.м торговой недвижимости в %

Аренда торговой недвижимости

Структура предложений аренды в выделенных сегментах коммерческой недвижимости по функциональному назначению представлена на рисунке 9.

Рисунок 9 – Структура предложений аренды по функциональному назначению

Анализ показывает, что по функциональному назначению наиболее выставляемыми в наем являлись объекты недвижимости торгового назначения – 48%, а наименее выставляемыми объекты производственно-складского назначения (7%).

Анализ ситуации, сложившейся на рынке торговой недвижимости может быть выполнен с точки зрения местонахождения объекта торговой недвижимости. Структура предложений аренды, согласно принятому районированию г. Ставрополь, представлена на рисунке 10.

Рисунок 10 – Структура предложений аренды по районам города

Из проанализированных данных видно, что наибольший объем предложения торговой недвижимости в наем, а именно 54% находится в Юго-западном районе, а наименьшим объемом представлены Другие районы – 11%.

В ноябре 2015 года средняя цена предложений аренды торговой недвижимости составила 616 руб./кв. м/мес. +/- 13%, изменение к предыдущему месяцу менее 1%. Средняя цена предложений аренды 1 кв. м/мес. торговой недвижимости колебалась в пределах от 200 руб. до 1 590 руб. в зависимости от ценообразующих факторов.

Цена предложения аренды единого объекта недвижимости торгового назначения, тыс.руб./мес. |

|

Средняя |

65,6 |

Максимальная |

380 |

Минимальная |

10 |

Общая площадь предложения аренды единого объекта недвижимости торгового назначения, кв.м |

|

Средняя |

124 |

Максимальная |

852 |

Минимальная |

10 |

Соотношение средних цен предложений аренды по районам города приведено на рисунке 11.

Рисунок 11 – Средняя цена предложений аренды 1 кв. м/мес. торговой недвижимости по районам города, руб.

Анализ динамики цен подразделен на две составляющие: долгосрочная (с интервалом 1 год) и краткосрочная (с интервалом 1 месяц) составляющие.

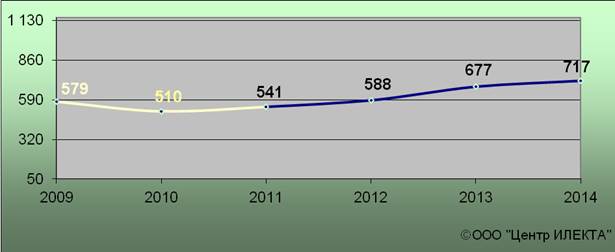

Долгосрочная динамика представлена на рисунках 12 и 13.

Рисунок 12 – Долгосрочная динамика средней цены предложений аренды 1 кв.м/мес. торговой недвижимости в руб.

За исследуемый интервал времени (с 01 января 2009 г. по 01 января 2015 г.) средняя цена предложений аренды 1 кв. м/мес. торговой недвижимости выросла на 138 руб.

Рисунок 13 – Долгосрочная динамика средней цены предложений аренды 1 кв.м/мес. торговой недвижимости в %

За исследуемый интервал времени (с 01 января 2009 г. по 01 января 2015 г.) средняя цена предложений аренды 1 кв. м/мес. торговой недвижимости выросла на 24%.

Для анализа краткосрочной динамики цен предложений аренды торговой недвижимости были рассмотрены и отобраны доступные объявления предложений аренды в данном сегменте коммерческой недвижимости. В качестве базиса (100%) используется средний показатель за 2009 год (579 руб./кв.м/мес.). Результат представлен в таблице 2.

Таблица 2 – Краткосрочная динамика средних цен предложений аренды торговой недвижимости, руб./кв.м

Район |

июнь 15 |

июль 15 |

авг. 15 |

сен. 15 |

окт. 15 |

нояб. 15 |

Диапазон цен исследуемого месяца |

Юго-запад |

579 |

585 |

575 |

551 |

550 |

633 |

234 – 1 590 |

Северо-запад |

575 |

587 |

510 |

615 |

610 |

594 |

265 – 1 000 |

Центр |

728 |

735 |

698 |

768 |

775 |

740 |

400 – 1 250 |

Другие |

366 |

348 |

330 |

329 |

310 |

308 |

200 – 384 |

Средняя |

619 |

617 |

605 |

621 |

619 |

616 |

200 – 1 590 |

Динамика |

107% |

107% |

105% |

107% |

107% |

106% |

- |

Таблица 2 свидетельствует о том, что на рынке аренды торговой недвижимости наибольшие значения цен предложений аренды зафиксированы в Центральном районе города, а наименьшие – в Других.

Краткосрочная динамика средней цены предложений аренды торговой недвижимости, выраженная в руб., в графическом виде представлена на рисунке 14.

Рисунок 14 – Краткосрочная динамика средней цены предложений аренды 1 кв.м/мес. торговой недвижимости в руб.

Краткосрочная динамика средней цены предложений аренды торговой недвижимости, выраженная в процентах, в графическом виде представлена на рисунке 15.

Рисунок 15 – Краткосрочная динамика средней цены предложений аренды 1 кв.м/мес. торговой недвижимости в %

Скидка на торг, согласно данным исследования «Коллективные экспертные оценки характеристик рынка недвижимости»*, при сделках с офисно-торговой недвижимостью находится в диапазоне 3 – 23% при продаже и 3 – 18% при сдаче в аренду, что коррелирует с данными ставропольских риэлтеров**, которые говорят о скидке на торг при совершении сделки с нежилой недвижимостью в пределах 5 – 30%.

Тенденции и прогнозы

Долгосрочный анализ предложений продажи свидетельствует о стагнации в данном сегменте рынка с ростом в последнем (2014) году. Долгосрочный же анализ предложений аренды свидетельствует о росте. В связи с этим, снижение ценовых показателей и уровня спроса для данных объектов в ближайшей перспективе не прогнозируется. Данное предположение может быть также косвенно подтверждено тем, что согласно данным аналогичных исследований рынка недвижимости уровень арендных ставок (общий тренд их изменения) является опережающим индикатором всего рынка недвижимости.

Источники данных:

- Еженедельная газета «Все для вас», www.vdv-kavkaz.ru

- Городской сайт недвижимости www.1777.ru

Исполнитель: САКРН ***, специалист отдела оценки недвижимости |

Чернов Андрей |

По интересующим вопросам обращаться по тел.: (8652) 56-55-33; 8-928-312-39-38

* выполнено в соответствии с методологией РГР (Стерник, Г. М. «Анализ рынка недвижимости для профессионалов» / Г. М. Стерник, С. Г. Стерник. - М. : ЗАО «Издательство «Экономика», 2009 - 606 с.)

* здесь и далее под средней ценой предложения понимается среднеарифметическая цена предложений массива данных

* Лейфер, Л. А. Справочник оценщика недвижимости. Издание третье. Актуализированное и расширенное. / Л. А. Лейфер, Д. А. Щегурова. - г. Нижний Новгород : Приволжский центр финансового консалтинга и оценки, 2014

** ИП Исаков А. К. «Бюро доходной недвижимости ПРАКТИК» (practic-realty@yandex.ru, www.practicrealty.narod.ru, тел. 37-13-29, сот. 21-75-59); ИП Балакирева В. М. центр Эксклюзивной недвижимости «Viptoria» (vip-tori@mail.ru тел. 91-80-47); ООО «СтавБизнесКонсалтинг» (г. Ставрополь, ул. Дзержинского, 2а, тел. 41-11-41); ООО «Консалт-бюро» (г. Ставрополь, ул. Мира, 264а оф.: 29, тел. (8652) 29-69-45, 37-30-36)

*** Сертифицированный аналитик-консультант рынка недвижимости НП «Российская Гильдия Риэлторов» (сертификат РОСС RU № 26.002 от 06.04.2014 г.)